El deute públic s'encareix amb la fi dels estímuls del BCE

Les pujades dels interessos haurien de ser més pronunciades a Espanya i Itàlia que a Alemanya

BarcelonaEl deute públic torna a encarir-se. Les mesures anunciades aquesta setmana pel Banc Central Europeu, que al juliol apujarà els tipus d'interès i acabarà el programa de compra massiva de bons estatals, són el punt final simbòlic i real a quasi una dècada de tipus en caiguda lliure, fins al punt antinatural que països fortament endeutats com Espanya van arribar a col·locar títols amb interessos negatius en plena crisi de la pandèmia.

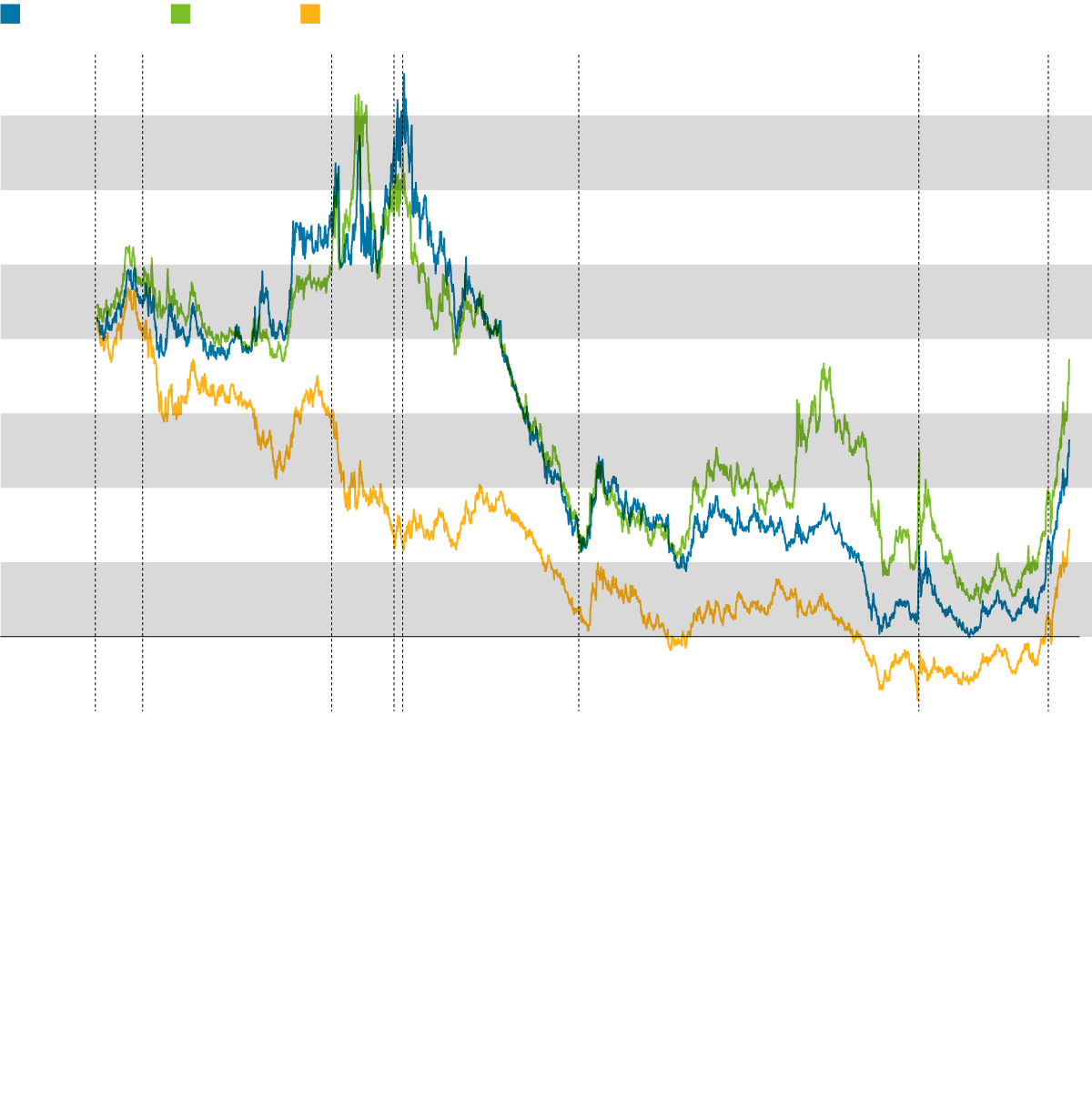

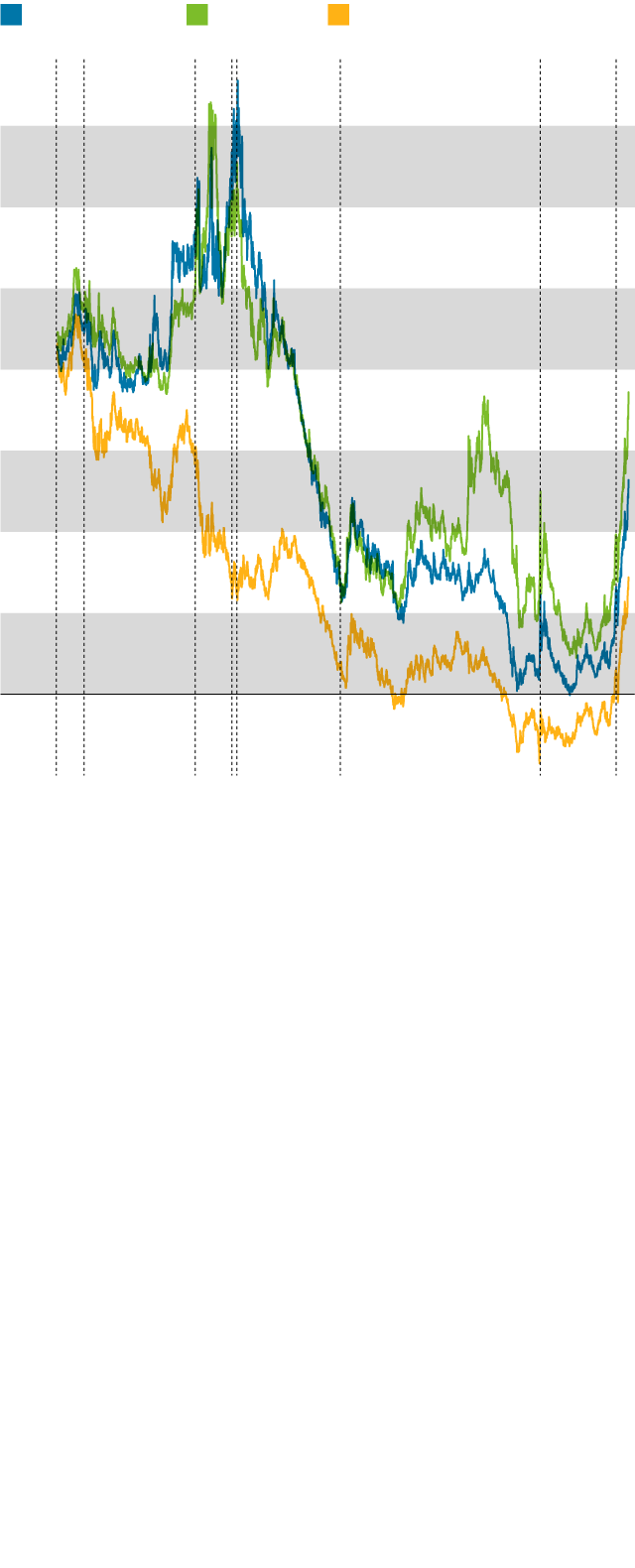

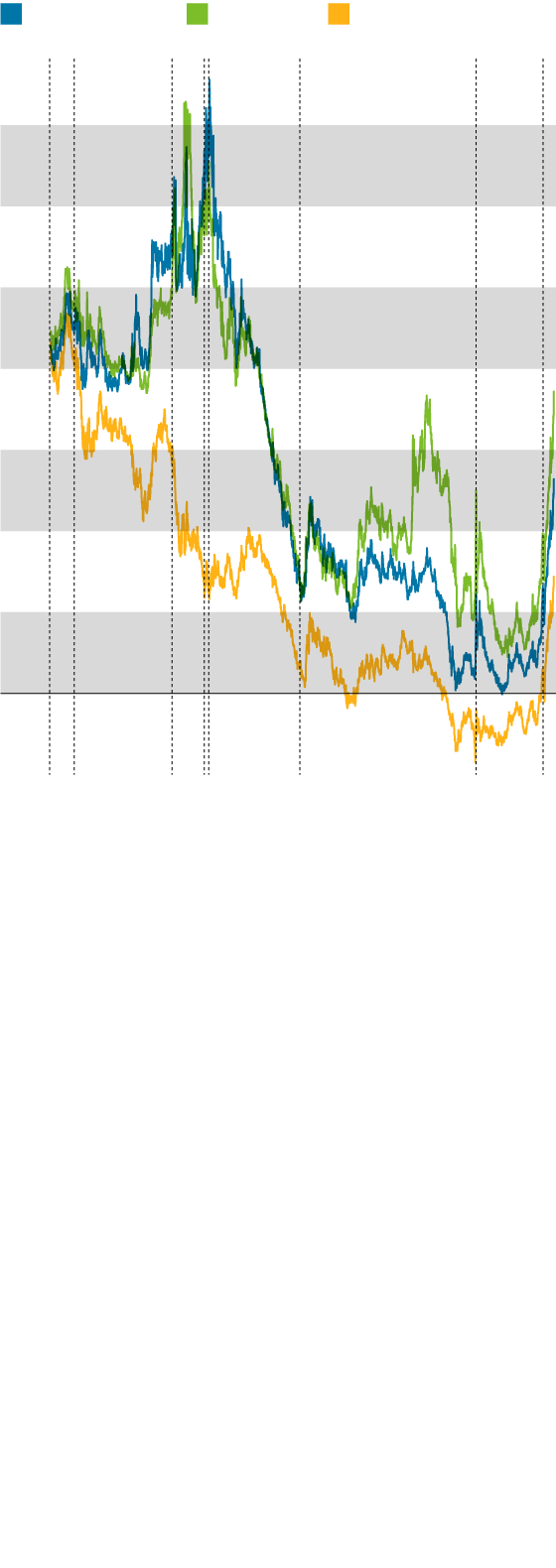

De fet, els tipus d'interès dels bons ja porten setmanes pujant. "Veient les dades d'inflació, els mercats han anticipat les pujades", explica Xavier Freixas, catedràtic d'economia financera de la UPF. La forta escalada de preus de béns i serveis de consum és el que ha empès el BCE a aprovar les dues mesures esmentades, una decisió que molts inversors ja donaven per feta des de feia temps.

Que el BCE apugi els tipus bàsics vol dir que cobrarà més als bancs per prestar-los diners. Això té dues conseqüències: demanar un préstec al banc serà més car, però alhora les entitats hauran de pagar més interessos als clients que hi dipositin els seus estalvis. Aquest fet fa pujar de retruc els interessos dels títols de deute públic, ja que els governs han d'oferir un rendiment més alt per atreure uns inversors que deixant els seus diners en un compte corrent ja obtindrien algun guany.

Pel que fa al final de les compres massives de deute, la conseqüència també és que el deute públic surti més car als estats de la zona euro. "Es pot esperar que pujaran tots els interessos i les primes de risc", és a dir, que s'ampliarà la diferència entre els interessos alemanys -la referència a Europa- i els dels països perifèrics com Espanya i Itàlia, més endeutats.

Un estímul de 3 bilions

La crisi del deute europeu, entre el 2009 i el 2013, va comportar un canvi radical al BCE sota la presidència de Mario Draghi: el 2012 Draghi va prometre fer "tot el que calgui" per evitar el trencament de l'euro -s'especulava amb una fallida i la posterior sortida de Grècia- i el 2015 es va iniciar un programa de compra massiva de deute públic, el programa d'adquisicions del sector públic (PSPP, en les sigles en anglès), que va suposar el final de les tensions als mercats de crèdit. Va ser així com els interessos de tots els països de la zona euro van començar a caure.

Del 2015 ençà, el BCE ha destinat a les compres de bons sobirans la contundent xifra de tres bilions d'euros amb el PSPP, als quals cal afegir 1,7 bilions d'euros més del PEPP, un segon programa de compra de deute creat per pal·liar els efectes negatius de la pandèmia. Les compres del PEPP es van acabar al març i les del PSPP s'acabaran el mes vinent, tot i que el BCE seguirà reinvertint en més adquisicions de bons els rendiments que obtingui dels títols que ja posseeix.

El resultat d'aquests dos programes d'estímuls és que, en plena pandèmia i amb l'economia a mig gas, Espanya -un dels països més endeutats del Vell Continent- va arribar a pagar interessos negatius pel deute, mentre que el bo alemany va tenir rendiments per sota del 0% des del maig del 2019 fins al gener d'enguany. És a dir, els governs cobraven per endeutar-se.

En els darrers mesos, aquesta tendència ha canviat i els rendiments han tornat al terreny positiu. El bo alemany ha passat de tenir un interès del -0,6% el desembre del 2020 a superar l'1,4% aquesta setmana, mentre que l'espanyol ha passat del -0,01% al 2,6% en el mateix temps. "Anirem més cap al que és una normalitat del mercat", opina el catedràtic sobre els efectes del canvi de política del BCE sobre el deute públic.

Cal tenir en compte, a més, que amb la pandèmia les compres de deute no eren proporcionals al pes de cada país. El BCE va dedicar molts més diners a comprar deute espanyol o italià que no pas alemany, ja que pel fet d'estar més endeutats aquests països necessitaven més suport. De fet, tot i posar fi al PSPP i al PEPP, la presidenta del BCE va deixar clar que si algun país té problemes tornarà a posar en marxa els programes per evitar els problemes del 2011. "El BCE es deixa les mans lliures per intervenir", explica Freixas.

Més risc, més interessos

En aquest sentit, doncs, la diferència entre els interessos dels bons alemanys i els dels estats perifèrics hauria d'incrementar-se, ja que la retirada del suport serà més acusada per a Espanya que no pas per a Alemanya. Freixas creu que és "lògic" que Espanya i Itàlia paguin més pel deute que no pas Alemanya, ja que tenen un volum de deute acumulat més elevat i, per tant, el seu risc és més alt. En conseqüència, els inversors demanaran cobrar més interessos a canvi d'assumir aquest risc extra.

Així, l'etapa en què els governs es podien endeutar a un cost pròxim a zero arriba a la seva fi i els mercats europeus de deute van camí de tornar a una situació més similar a la d'abans de la crisi, amb interessos positius i diferències entre ells en funció del risc que presentin.